全球疫情尚未得到根本性控制之时,需求骤降,对我国出口产业造成了极大影响,在此背景下,从各级政府,到产业带,再到国内零售企业都在努力以“出口转内销”来缓解当下的出口压力。

6月末,《国务院办公厅关于支持出口产品转内销的实施意见》发布,其中不仅为出口转内销在准入政策方面提供支持,且明确了“鼓励外贸企业对接电商平台,依托各类网上购物节,设置外贸产品专区”,由于疫情原因,线下零售尚未完全恢复,线上成为出口转内销工作的重中之重。

本文以海关总署以及国家多部委数据为基础,试图解答以下问题:1.在当前的出口转内销工作中,供给端也就是产业端的真正诉求是什么;2.何等电商零售平台最适合此项工作。

分析之前我们明确一点:我国出口产品品类杂多,如粮食、成品油等大宗商品,这些并不适合国内零售渠道,因此,我们选取几个适合国内零售业消化的品类做为重点研究对象。

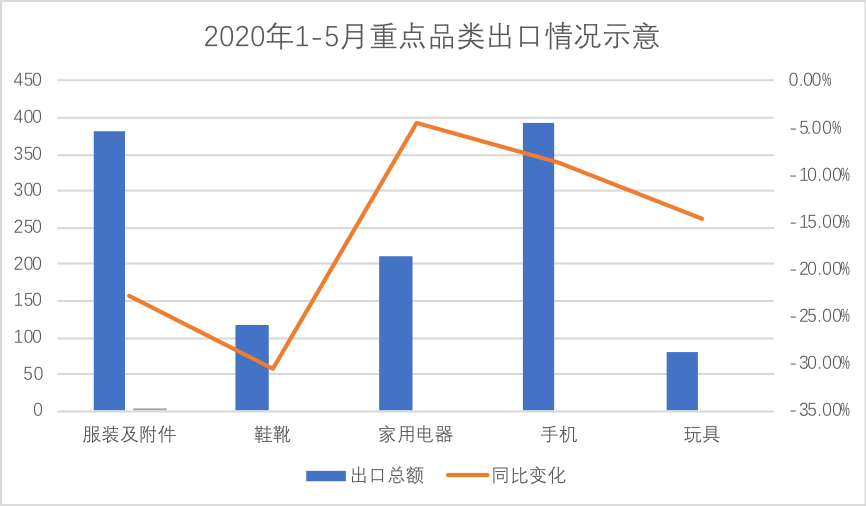

根据海关总署数据,我们整理了代表品类在今年1-5月出口情况,以美元为统计单位,见下图

全球零售市场萎缩对我国出口业的影响不言而喻,我们用2019年数据做参考,今年前五个月,以上五大品类较上年同期出口规模下降1600亿元左右,在全球正常商业活动仍未恢复之时,预估全年降幅会在3000亿元上下。

也就是说,我国零售行业尤其是电商企业全年至少要消化3000亿元的产能(暂不考虑增产等因素)对外贸企业才是比较全面的减负。

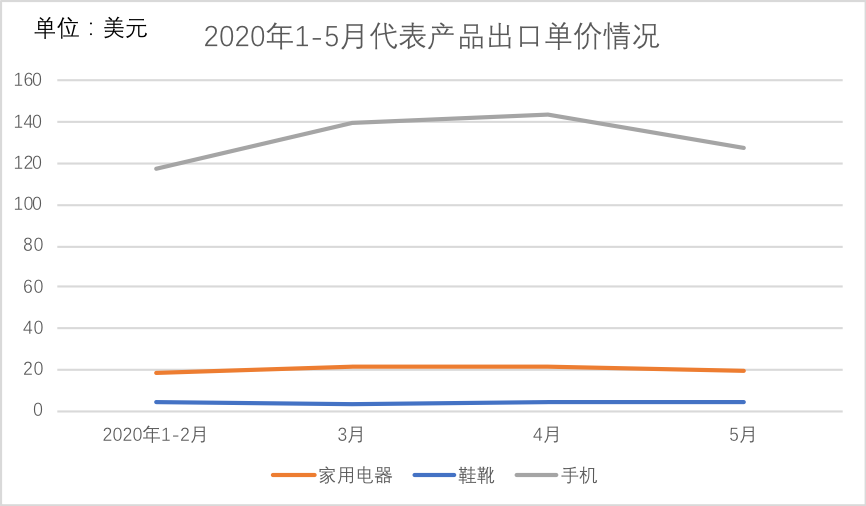

乍一看,在全国线上零售步入十万亿元大关之时,消化3000亿元的产能并非难事,但我们仍然要本着严谨态度,对重点品类的单价再做细致研究,见下图

虽然出口遭遇了严峻的现实问题,但代表产品并未选择降价以提高出口力度的手段,其中原因除汇率因素之外(疫情之中,人民币汇率有小幅变动),我们认为更重要原因在于:疫情后期复工复产对生产效率有一定的影响,加上短期疫情恐慌带来的劳动力紧缺,这些都加大了企业的生产成本。

我们通过对数据的观察也发现,2019年中至今,多种产品的出口单价都是在增长了,这也验证我国出口产品已经出现了出口底价,换言之,已无太大让利空间。

其中鞋靴的单双出口价虽然稳定但仍不超过5美金(35元人民币),单价低,不难联想,服装行业亦面临同样的问题:客单价极低,利润摊薄,但收缩最为明显。

此外,家电业在出口端的受阻相对较小,手机由于有OEM产品以及国产手机走出去等因素影响,有一定技术含量的出口业虽然短期内受到冲击,但中期具有较强的恢复弹性,我们并不用过多担心。

基于以上分析,我们最为担心的出口产品为鞋靴、服装为代表的“大服饰”品类,2020年前5个月较上年同期大致减少1200亿上下,全年保守也在2000亿元以上,是上述3000亿元市场的主力。

国内市场能消化,或者是谁能消化这2000亿元呢?

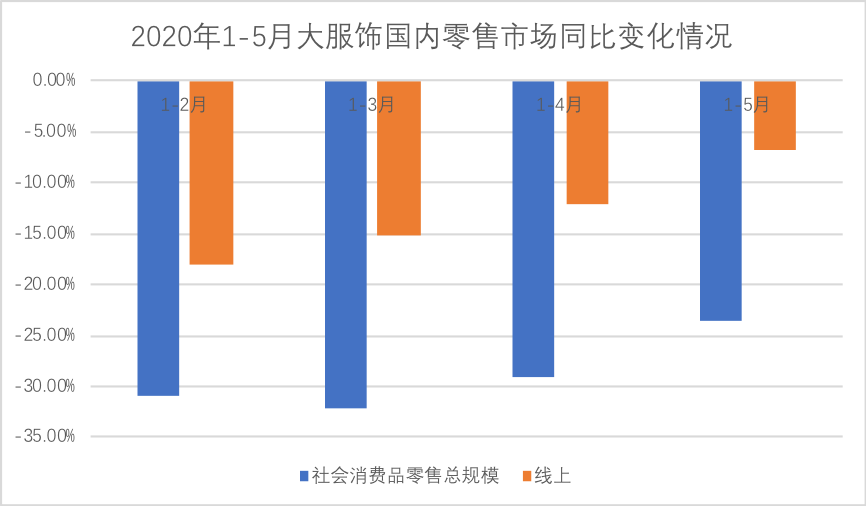

由于要考虑出口转内销,我们先看国内市场以上品类的销售情况,见下图

前5个月,国内大服饰领域亦遭遇了重大的冲击,也在面临严峻的去产能问题,其中,线上过去一直是服饰零售业的增长担当,但在今年也呈负增长。

根据工信部数据,今年1-5月规模以上服装企业服装产量73.17亿件,同比下降17.91%,降幅比1-4月扩大6.55个百分点,实现营业收入4647.05亿元,同比下降16.89%,降幅比1-4月收窄1.58个百分点。

也就是说,1-5月服装企业已经开始通过大幅降低产能来对冲零售端的危机,且降幅有扩大的势头,其中营业收入降幅略低于产能,如前文我们所做结论大致相同:行业的单件价格已无再降空间。

综合零售业国内零售和出口以及生产数据,可得到以下结论:即便降产能去库存,但行业仍然存在极为严峻的库存风险,且单价已到达或接近到地板价。

上下文分析下来就很不乐观了:国内零售市场下行压力如此之下,消化出口产品的吃力感是显然的。

基于以上分析,我们再看:哪家平台能在服饰行业的出口转内销工作中有所表现呢?

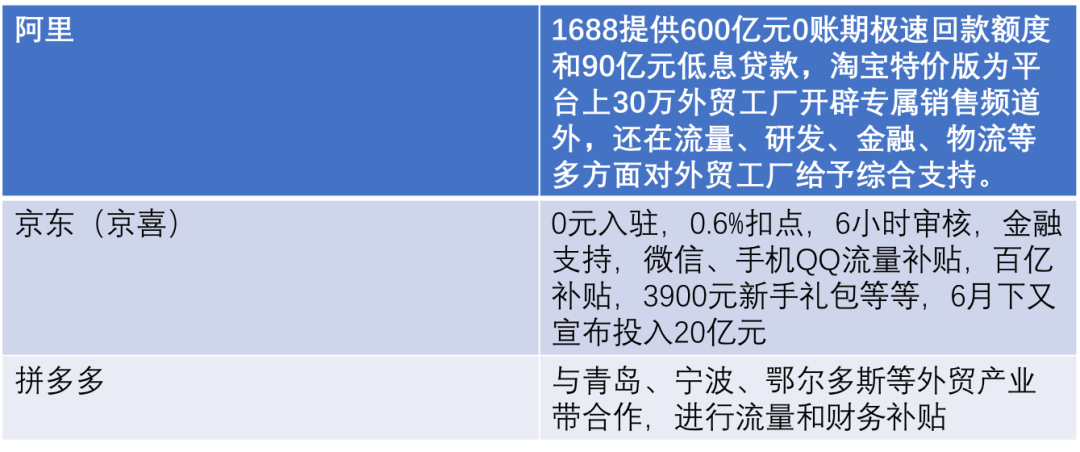

我们整理了阿里,京东以及拼多多在该方面的部分举措,见下图

整体上看,三大电商企业对出口转内销的态度主要为:

其一,与我们前文分析的结论大致相同,企业均意识到外贸产品低客单价,若品牌的属性,多选择与主站隔离区别对待(如京东和阿里);

其二,降低准入门槛,如京东将抽佣降到了0.6%的低点(仅为支付通道费),阿里也在金融方面对账期进行补贴,在此之前拼多多在准入和抽佣已经是低水平,则选择了流量和补贴的做法。

综合我们前文分析,加之上述分析,对平台在出口转内销工作权重的判断将聚焦在:能否帮助低客单价商品的增长。

根据前5个月数据,虽然单月线上大服饰品类的增长有较为明显的改观,但综合前5个季度,无论线上还是线下都是负增长的事实,也就是说,电商企业整体尚未给行业带来新增业务,尚处于起步阶段。

这一方面表现在前文所述的“吃力感”,线上负增长消化原有内需产品已有疲惫感,再来消化新增的出口转内销产品必然要想增量市场;其二,对电商行业有必要再做细致分析。

三家企业中,阿里和拼多多是以C店起家,前者以天猫进行了品牌升级,因此,我们可以从近几年年淘宝和天猫的GMV变化情况来看中低价位产品的平台潜力。

在过去的6个财年内,淘宝占比已经跌到51%的水平,也就是说阿里内部在过去几年时间内将流量重心倾注在天猫处,摊薄了淘宝的增长势头,2020财年淘宝GMV的同比增长仅有8.7%。

淘宝虽然仍然位居国内C店交易第一的优势地位,但流量增长迅速变缓也是不争的事实,C店商家在淘宝平台的边际收益也受到相当大的制约。

前文阿里吸引外贸商家的淘宝特价版,成立于2018年,但在2019年从数值上并未对淘宝交易有过分的支持,起步低,尚未达到可以提振C店卖家士气的程度。

根据以上分析,虽然现今淘宝特价版气势汹汹抢占出口转内销的盘子,但由于阿里大平台资源向天猫倾斜这一事实,我们暂时对其可以为出口企业带来过多的增量市场持审慎态度。

但有一点是明确的,由于淘系盘子巨大,在现阶段淘宝在承担新增市场方面虽然会显得力不从心,但短期内仍然以最大规模处于行业压舱石角色。

我们重点看新增交易潜力平台。

相比之下,京东此前亦会有此包袱,但京喜独立之后,对京东主站是一次解放,有微信入口支持,解决了部分流量问题,低起点,商家在此的边际收益就会比较大,属于新增市场,618期间,京东也乐于宣传京喜的成长速度,我们对此持乐观态度。

拼多多在过去的一段时间内,以百亿补贴对数码,潮牌等高附加值产品进行补贴,要以C店产品为基础向中腰部品类进军,从用户基础看,以低价起家,且如今仍有极为强大的用户基础,低价消化外贸产品比较契合用户习惯,也因此,我们对拼多多在出口转外销的前景比较乐观。

从中产期战略看,低附加值产品占比过高是否会拖延产品升级的步伐,升级与帮助外贸企业去库存以及总资源三者之间的平衡问题是拼多多所要重视的。

总体来看,GMV的快速成长,其与淘宝差距在迅速缩小,更重要仍然处于中高速发展周期,商家在此仍然有红利可享受,这些都意在说明京喜和拼多多较之淘宝的增长潜力优势,换言之,可为商家带来新增市场。

淘宝处于维持原有盘子,京喜和拼多多消化新增,行业大致为此逻辑。

最后希望各家平台对出口转内销的工作有一定持续性,且优惠不能停,危机时刻,抱团取暖赢得明天。

作者 老铁

声明:本文内容和图片仅代表作者观点,不代表蓝时代网立场。蓝时代 » 出口转电商到底哪家强?

蓝时代

蓝时代