8月31日,中国银联联合商业银行、主流手机厂商、重点合作商户及支付机构,发布首款数字银行卡“银联无界卡”,主打全流程数字化申卡,匹配了丰富的用户权益。

此前,银联就曾联合20余家商业银行发布“云闪付”,其他如“62节”、“小微企业卡”、“跨境返现卡”、“助商惠民计划”等活动,也都有商业银行的广泛参与。

回顾去看,银联与银行的每次联合,都有特定的行业意义;那此次数字银行卡的背后,又释放了哪些信号呢?

银行卡为何要联合发?

从小微企业卡、跨境返现卡,到这次的数字银行卡,以特定主题为名联合多家银行集中发卡,已经成为银联卡发行的重要模式。

联合发卡,在多方助力下,能产生1+1>2的效果。

对银联而言,发卡本就是需要持续推动的核心业务;在新卡发行这个场景上,云闪付无异具有绝对的竞争力,特定主题的发卡活动之于云闪付,是一个高粘性的场景。

对银行而言,联合发卡的背后,有助于降低单个银行的获客成本。和一年多次的电商大促相似,电商搭台、商家唱戏,各方投入一些资源,积聚起来就催生了一场消费狂欢,能实现单个机构促销所达不到的效果。此外,对参与其中的地方性银行而言,还算得上一次不错的品宣机会。

用户自然是受益者,因为活动本来就是针对用户的。就此次无界卡来说,除匹配互联网平台会员权益、商超数字礼券、充值还款立减优惠以及盗刷损失保障等基础权益外,参与银行还普遍推出了个性化权益包。

双十一购物节自2009年首次面世以来,电商大促便一年胜于一年;同样,基于特定主题联合发卡,能够实现多方共赢,未来也会越来越多。

银行卡数字化

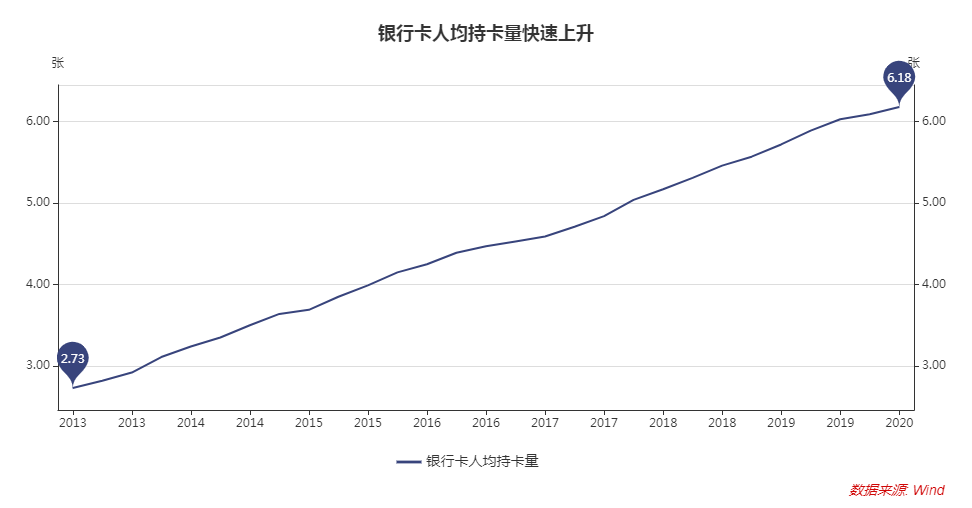

截止2020年6月末,我国银行卡发卡量达到86.58亿张,人均持卡6.18张。但随着移动支付的快速普及,实体卡的使用频率在下降,数字银行卡应运而生。

其实,数字银行卡背后的理念早已有之。2015年前后,就有多家银行推出“虚拟银行卡”业务,基于一张实体卡,用户可自主开通多张虚拟银行卡。与实体卡相比,虚拟卡开通便捷,用户可自主调控额度、支持自主注销,既允许用户线上支付,又满足了部分用户对安全支付的心理诉求。

2016年12月1日,银行卡三类账户制度正式落地实施,除Ⅰ类户仍保留实体卡外,Ⅱ类户和Ⅲ类户本质上都是虚拟账户(用户也可去网点为Ⅱ类户申请实体卡,但不具有普遍性)。从账户功能来看,除现金类业务和支付转账限额外,以虚拟卡形式存在的Ⅱ类户可满足用户绝大多数需求,尤其是线上支付交易和理财投资需求。

三类账户的落地,加速推动银行卡结算步入数字化时代,实体银行卡慢慢走进“保险箱”。2017年,银联数据曾举办数字信用卡专题研讨会,探讨在“卡基支付”向“账基支付”演进的大趋势下数字信用卡业务的发展前景。

而此次银联推出无界卡,更是为银行卡的数字化踩了一脚油门。

这边数字银行卡如火如荼,那边央行数字货币也日趋完善。全新的数字金融时代,正愈行愈近。

数字金融新时代

作为一种支付工具创新,数字银行卡本质上是对数字金融新时代的回应和应对。

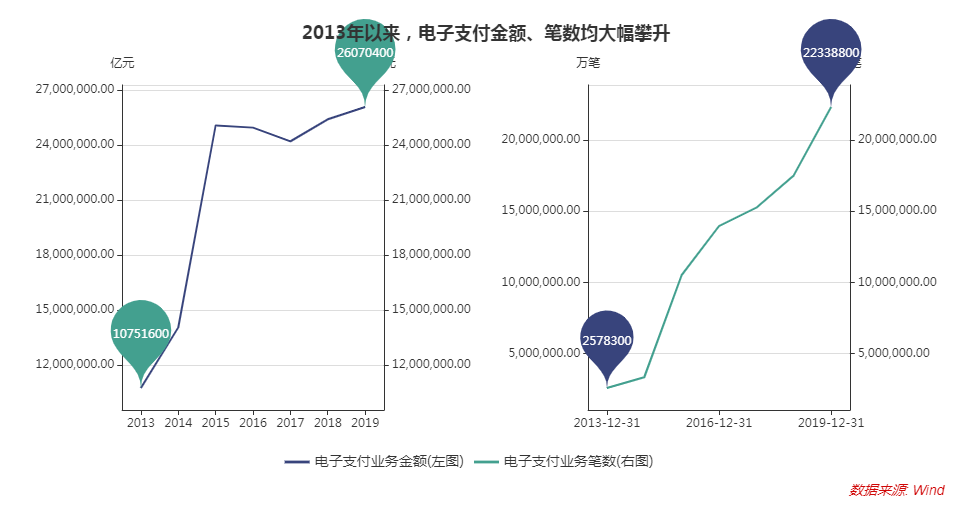

2013年至2019年,我国电子支付金额从1075万亿元增至2607万亿元,增长1.43倍;笔数从257.8亿笔增至2234亿笔,增长7.67倍。交易笔数的增速远高于交易金额,正是电子支付快速向小额支付场景渗透的表现。

当前,随着移动支付的普及,生活场景侧的支付已经基本做到“手机在手、说走就走”。金融服务场景,场景决定金融,生活场景侧的数字化,反过来也在推动金融侧的数字化转型速度。

疫情发生后,无接触金融如火如荼。此次银联无界卡,主打全流程数字化申卡、快速领卡,某种意义上便是无接触金融的延伸与深化。

在金融业主动探索的同时,新基建的推进也在为金融数字化转型提供坚实基础。举例来说,随着5G时代的到来,5G高速传输、低延迟性等特征,结合VA/AR的普及,有望真正消弭远程与近程的边界,让金融业务摆脱时间和空间限制。

未来,金融必然会像水一般无处不在,而数字银行卡,便是这个新时代的起点。

作者 薛洪言

苏宁金融研究院互联网金融中心主任,微信公号:洪言微语

声明:本文内容和图片仅代表作者观点,不代表蓝时代网立场。蓝时代 » 银联推出数字银行卡,一个新时代的起点

蓝时代

蓝时代